19 May, 2013 by antigoldgreece

Σημείωση από Μέτωπο: για όποιον θέλει πρώτα να διαβάσει για τη "δική μας" Eldorado μεταφέραμε το κομμάτι του άρθρου που αφορά σε αυτήν πρώτο. Αμέσως μετά διαβάστε όλη την υπόθεση με την αγορά του χρυσού.

Η εταιρεία λοιπόν αυτή, απαντώντας στις ερωτήσεις σχετικά με τον καταποντισμό όλων των εταιριών εξόρυξης χρυσού, προσπάθησε να καθησυχάσει τους επενδυτές, και να μας πει ότι η επένδυση στη Χαλκιδική πάει καλά:

Η πτώση της τιμής του χρυσού -τον Απρίλιο κατέγραψε τις μεγαλύτερες απώλειες από τη δεκαετία του 1980- δεν επηρεάζει τον καναδικών συμφερόντων όμιλο Eldorado Gold Corp., που δραστηριοποιείται στην Ελλάδα και το εξωτερικό στην εξόρυξη και κατεργασία χρυσού, σύμφωνα με όσα ανέφερε στην πρόσφατη τηλεδιάσκεψη αναλυτών ο διευθύνων σύμβουλος Paul Wright.

Όπως σημείωσε, η υψηλή ρευστότητα, το χαμηλό κόστος παραγωγής, οι εύρωστες ταμειακές ροές, η υφιστάμενη παραγωγική δραστηριότητα και τα νέα projects που παραμένουν ελκυστικά επενδυτικά στις τρέχουσες τιμές του χρυσού, θωρακίζουν την εταιρεία, μεσούσης της μεταβλητότητας των τιμών του χρυσού.

Η Eldorado διαθέτει ρευστότητα άνω των 825 εκατ. δολαρίων και ανοιχτή πίστωση (open-end credit) ύψους 375 εκατ. δολαρίων, σύμφωνα με τα αποτελέσματα του πρώτου τριμήνου.

Δε γνωρίζω αν όντως τα κοιτάσματα εκεί

είναι τόσο καλά και πλούσια όσο ισχυρίζεται η εταιρεία, πάντως ξέρω ότι

όντως η συγκεκριμένη επένδυση είναι πολύ καλή για την Eldorado, διότι

την πήρε σε τιμή-χώμα από το κράτος (χάρη και στη συνεργασία με τον

Μπόμπολα, που είχε τις “άκρες” του και πέτυχε έτσι μια “πολύ καλή

επενδυτική συμφωνία”), και χωρίς να χρειάζεται να πληρώσει ούτε καν για

περιβαλλοντικούς ελέγχους/μέτρα προστασίας και κάτι τέτοια “ξενέρωτα”

πράγματα που αυξάνουν το κόστος εξόρυξης (“εδώ μιλάμε για χρυσό, σιγά

μην λογαριάσουμε κάτι δάση, τους κατοίκους της περιοχής, και κάτι

τέτοιες χαζομάρες, μα αν είναι δυνατόν ρε παιδιά, έλεος μη μας τα

πρήζετε με κάτι τέτοιες λεπτομέρειες και παράπλευρες απώλειες”).

Πάντως, η “διεθνής” κατάσταση για την

Eldorado δεν είναι τόσο καλή όσο η εταιρία αναφέρει, και ας λέει για

“υψηλή ρευστότητα”, “ανοιχτή πίστωση”, κτλ. Η Eldorado μπορεί να είναι

μεγάλη εταιρεία διεθνώς, και να αντέξει, αλλά εννοείται ότι έχει και

αυτή τα ίδια προβλήματα που έχουν όλες οι υπόλοιπες εταιρίες εξόρυξης,

και η μετοχή της καταποντίζεται όπως και όλες ο υπόλοιπες του κλάδου.

Δείτε εδώ ένα σχετικό άρθρο από το antigoldgreece, που είναι πολύ καλό

από δημοσιογραφικής άποψης (δε ξέρει βέβαια για Paper gold, ή για

υπερπληθωρισμούς, κτλ, δεν κατανοεί δηλαδή το γιατί η ισοτιμία του

χρυσού πέφτει, αλλά πάντως κάνει πολύ καλή δουλειά στα να παρουσιάσει τα

δεδομένα, πολύ καλύτερηα από πολλούς “επαγγελματίες” δημοσιογράφους που

ούτε καν αυτό δε μπορούν να κάνουν, πόσο μάλλον να αναλύσουν και

παραπάνω την κατάσταση. Ομολογώ ότι το antigoldgreece με εξέπληξε

ευχάριστα με αυτό το άρθρο, διότι θεωρούσα ότι κυρίως ασχολείται με τις

κινητοποιήσεις των κατοίκων της Χαλκιδικής, με τα πεπραγμένα της

Eldorado, αλλά βλέπω ότι ενίοτε κάνει και πιο συστηματική δουλειά):

[...] τη Δευτέρα 15/4 ο χρυσός είχε τη χειρότερη χρηματιστηριακή μέρα στην ιστορία του, αφού έπεσε $145 ή 9% μέσα σε μία μόνο μέρα. Η τωρινή του τιμή των $1.355 ανά ουγγιά είχε να φανεί από τον Ιανουάριο του 2011.

Ο άργυρος έπεσε ακόμα περισσότερο, 12% μέσα σε μια μέρα στα $23,13 ανά ουγγιά, δηλαδή στα επίπεδα του Οκτωβρίου 2010. Ο χαλκός έπεσε μόνο 2,2%, φτάνοντας κι αυτός στα επίπεδα του Οκτωβρίου 2011.

Ακολούθησε “λουτρό αίματος” των μεταλλευτικών εταιρειών, λέει το άρθρο. 6% απώλειες για τις τρεις μεγαλύτερες μεταλλευτικές εταιρείες (BHP Billiton, Vale, Rio Tinto), ενώ παρόμοια και χειρότερη ήταν η εικόνα και για τις υπόλοιπες εταιρείες του κλάδου. Τη μεγαλύτερη πτώση είχαν οι εταιρείες χρυσού. Περισσότερα για τη χθεσινή “Μαύρη Δευτέρα” στο ρεπορτάζ του Reuters εδώ.

6,93% πτώση για τη “δική μας”, την Eldorado Gold Corp, στα $7,12, όσο είχε το Νοέμβριο του 2008. Από την αρχή του χρόνου πτώση 41,6%.

H Eldorado μαστίζεται από προβλήματα το τελευταίο διάστημα:

- Στη Βραζιλία, ζημιές στις εγκαταστάσεις φόρτωσης, με επίπτωση στη λειτουργία και την απόδοση του μεταλλείου Villa Nova (εδώ).

- Στη Ρουμανία, ο Πρωθυπουργός της χώρας δηλώνει ότι θα ανακληθεί η άδεια για το μεταλλείο Certej που είχε δοθεί τον περασμένο Σεπτέμβριο, “λόγω παρατυπιών στη χρήση κυανίου” (εδώ).

- Στην Ελλάδα υπάρχουν …τα γνωστά προβλήματα, τα οποία μέχρι πρόσφατα η εταιρεία απέκρυπτε από τους μετόχους, αλλά πλέον τα νέα κάνουν το γύρο του κόσμου: οι κάτοικοι της Χαλκιδικής ΔΕΝ ΘΕΛΟΥΝ μεταλλεία χρυσού και χαλκού. To ρεπορτάζ του Βloomberg για τα μεταλλεία της Χαλκιδικής (Mountain of Gold Sparks Battles in Greek Recovery Test) ήταν άχρωμο, άοσμο και άγευστο, αλλά το Bloomberg είναι το Νο1 site για οικονομικές ειδήσεις στον κόσμο… Έχει σημασία το ότι το Bloomberg στέλνει ανταποκριτή στην Ελλάδα για να μάθει για την αντίσταση στην Εldorado μιλώντας με τους ίδιους τους κατοίκους. Έχει σημασία η αλλαγή σε σχέση με το προηγούμενο άρθρο του για το ίδιο θέμα (Greece Welcomes Gold Miners to Rank First in Europe) τον Οκτώβριο 2012, που φιλοξενούσε μόνο δηλώσεις στελεχών της εταιρείας. Ο κόσμος έχει πλέον στραμμένα τα μάτια στον αγώνα της Χαλκιδικής και οτιδήποτε συμβαίνει εδώ έχει άμεση επίπτωση στην τιμή της μετοχής.

Στο άρθρο Exposure To Country Risk: The Eldorado Gold Edition, καταλήγει ότι ότι μεταξύ των εταιρειών εξόρυξης πολυτίμων μετάλλων, η Eldorado Gold βρίσκεται στην πρώτη τριάδα των εταιρειών με το υψηλότερο “ρίσκο χώρας” (οι άλλες δυο είναι η Kinross και η Ιamgold). Το άρθρο σημειώνει ότι η Ελλάδα είναι χώρα “υψηλού κινδύνου” και συμπληρώνει:Στην πραγματικότητα, αυτός ο κίνδυνος εχει ήδη εκδηλωθεί πέρσι στις Σκουριές, όπου έλαβαν χώρα βίαιες διαδηλώσεις ενάντια στη δραστηριότητα της Eldorado Gold εκεί. Οι Σκουριές είναι το ένα από τα μεταλλεία που είναι υπό κατασκευή. Ακτιβιστές εισέβαλαν στο εργοτάξιο και έκαψαν γραφεία και εξοπλισμό.…Το υψηλό ρίσκο μπορεί να αποφέρει υψηλές ανταμοιβές για τους επενδυτές που γνωρίζουν και κατανοούν τους κινδύνους και νιώθουν άνετα με αυτούς…Στο What It Really Costs To Mine Gold: The Eldorado Gold Edition, συμπεραίνει ότι η Εldorado Gold έχει ένα από τα χαμηλότερα συνολικά κόστη παραγωγής χρυσού στο σύνολο της βιομηχανίας, $1110 στο 4ο τρίμηνο του 2012. Δεν είναι περίεργο ότι οι χώρες όπου δραστηριοποιείται δεν φημίζονται ούτε για υψηλή περιβαλλοντική προστασία, ούτε για υψηλούς μισθούς και εργατικά δικαιώματα.Ο μεγαλύτερος κίνδυνος για τους επενδυτές της Eldorado Gold (EGO) είναι ο σημαντικός πολιτικός κίνδυνος από τις δραστηριότητες στην Ελλάδα. Δεν είναι μόνο οτι το μεταλλείο του Στρατωνίου βρίσκεται εκεί, αλλά στην Ελλάδα έχει επίσης τρία σημαντικά υπό ανάπτυξη έργα. Εμείς δεν πιστεύουμε ότι η ελληνική πολιτική και οικονομική κρίση έχει τελειώσει, και υπάρχει σημαντικός κίνδυνος ότι ορισμένες ή όλες αυτές οι ιδιοκτησίες θα μπορούσαν να επηρεαστούν από την αναταραχή εκεί. Επιπλέον, το ορυχείο των Σκουριών των $500 εκατομμυρίων δολαρίων βρίσκεται αντιμέτωπο με τεράστια τοπική αντίδραση και έχουν συμβεί με ορισμένες βίαιες διαμαρτυρίες με στόχο την πρόληψη της ανάπτυξης του ορυχείου. Η απώλεια αυτής ή οποιασδήποτε άλλης ιδιοκτησίας στην Ελλάδα θα μπορούσε να επηρεάσει σημαντικά τα αποθέματα της EGO και, αν και η εταιρεία θα πρέπει να είναι αρκετά διαφοροποιημένη ώστε να ξεπεράσει αυτήν την απώλεια, και πάλι θα έχει σημαντικές επιπτώσεις για την εταιρεία και την τιμή της μετοχής της.Στο άρθρο, που γράφτηκε πριν τη χθεσινή μεγάλη πτώση του χρυσού κάτω από τα $1400 η ουγγιά, σημειώνεται ότι:

----------------Τα κόστη παραγωγής δεν είναι πολύ χαμηλότερα από την τιμή του χρυσού που είναι $1550-$1600. Ήδη η Eldorado Gold αναμένει αύξηση του κόστους παραγωγής κατά 8-10% το 2013. Μια πτώση της τιμής του χρυσού κάτω από τα $1.000 η ουγγιά, θα έβαζε ακόμα και τους παραγωγούς χρυσού με το χαμηλότερο κόστος σημαντικά “στο κόκκινο”."

η συνέχεια του άρθρου από το antigold

Ενδιαφέρουσα ανάλυση από το ciaoant1

για τη μεγάλη πτώση του χρυσού, τα προβλήματα των εταιρειών εξόρυξης

χρυσού γενικώς και της “δικής μας” Eldorado ειδικώς. Ευχαριστούμε το

ιστολόγιο που συμπεριέλαβε στην ανάλυσή του ένα δικό μας άρθρο και για τα καλά του λόγια…

Χθες είχαμε μία μεγάλη εξέλιξη για την

αγορά χρυσού, που ουσιαστικά “ανοίγει τους ασκούς του Αιόλου” για πολύ

περισσότερα πράγματα στο μέλλον.

Συγκεκριμένα, χθες μάθαμε ότι έκλεισε η

HKMEx (Hong Kong Mercantile Exchange), η αγορά πολύτιμων μετάλλων στο

Χονγκ Κονγκ. Η αγορά αυτή δεν είναι και τόσο μεγάλη όσο πχ η COMEX που

βρίσκεται στο Λονδίνο και εκεί γίνεται η μεγάλη πλειοψηφία των

παγκόσμιων συναλλαγών σε χρυσό, ασήμι, κτλ.

Παρόλα αυτά, η αγορά αυτή ήταν σημαντική,

και μάλιστα τη χρησιμοποιούσαν πολύ και οι υπόλοιποι Ασιάτες (Κίνα,

κτλ) λόγω γεωγραφικής θέσης. Τώρα τελευταία βέβαια η Κίνα έχει ετοιμάσει

τη δική της αγορά χρυσού, αλλά πάντως αυτό που έγινε στην HKMEx είναι

σημαντικό, και αποτελεί την κερκόπορτα για να καταρρεύσει στο μέλλον η

αγορά του paper gold.

Όπως λοιπόν διαβάζουμε, η HKMEx όχι μόνο

έκλεισε και σταμάτησε να δέχεται παραγγελίες, αλλά επειδή δεν έχει

αρκετό χρυσό για να καλύψει όλες τις παραγγελίες που είχε δεχτεί ως

τώρα, θα πληρώσει τους δικαιούχους του paper gold με μια χρηματική

αποζημίωση (“cash settlement”). Δηλαδή θα τους δώσει δολάρια, ευρώ ή

κάτι τέτοιο, αλλά πάντως όχι χρυσό.

Αυτό είναι σημαντικό, διότι δημιουργεί

ένα “νομικό προηγούμενο”, και από εδώ και πέρα τελείωσαν οι μέρες που

κάποιος μπορούσε να επενδύσει σε paper gold και να είναι ήσυχος ότι τάχα

μπορεί όποτε θέλει να πάει στην τράπεζα και να πάρει τον πραγματικό

χρυσό που του αναλογεί. Η κατάσταση δηλαδή είναι κάπως σαν τις τράπεζες

στην Κύπρο που άρπαξαν ένα μέρος των καταθέσεων, και από εδώ και πέρα ο

κόσμος το σκέφτεται πολύ πριν βάλει τα λεφτά του σε μια τράπεζα.

Έτσι και στην αγορά του paper gold, από

εδώ και πέρα θα το σκέφτονται πολύ καλά οι επενδυτές – εδώ η σχετική

είδηση για την HKMEx:

The Hong Kong Mercantile Exchange (HKMEx) announces today it has decided to voluntarily surrender the authorisation to provide automated trading services (“ATS”) granted by the Securities and Futures Commission (“the SFC”). With immediate effect, no new orders may be placed and all open positions will be financially settled at the settlement price determined by HKMEx and its designated clearinghouse.

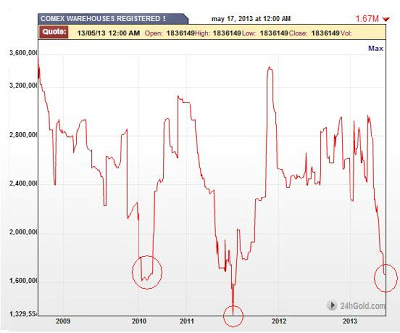

Και για να μην ξεχνιόμαστε, στην παραπάνω

εικόνα βλέπουμε τα αποθέματα πραγματικού χρυσού που υπάρχουν αυτή τη

στιγμή στην COMEX, τα οποία βρίσκονται σε πολύ χαμηλό σημείο.

Βέβαια, όπως φαίνεται και στο διάγραμμα,

έχουν βρεθεί και σε χαμηλότερο σημείο πριν κάτι χρόνια, αλλά

τότε…”ανέκαμψαν”. Αυτό όμως έγινε τότε διότι οι κεντρικές τράπεζες του

κόσμου (ναι, ακόμα και η ευρωζώνη) βοήθησαν την κατάσταση, διότι κανένας

δεν ήθελε να έρθει ένα “πλήρες” κραχ. Οπότε ακόμα και η ευρωζώνη (πόσο

μάλλον οι ΗΠΑ) υποστήριξαν το paper gold, νοίκιασαν το χρυσό τους και η

αγορά χρυσού ανέκαμψε. Αυτό με τη σειρά του δεν επέτρεψε στην ισοτιμία

του χρυσού να γκρεμοτσακιστεί, και έτσι και τα ορυχεία δεν έβαλαν

λουκέτο, οπότε συνέχισαν να βγάζουν “φρέσκο” χρυσό, και τα αποθέματα

στην COMEX πήραν ξανά την ανιούσα.

Τώρα τι θα γίνει; Πιθανόν να έχουμε “μία

από τα ίδια”, με τις κεντρικές τράπεζες να ξανασώζουν την κατάσταση.

Έχουμε δει ειδήσεις που δείχνουν την πρόθεση της ευρωζώνης (Γερμανίας)

να δώσει μια παράταση λίγων χρόνων ακόμα στην όλη κατάσταση. Βέβαια, εγώ

δεν έχω εσωτερική πληροφόρηση, ούτε είμαι μέντιουμ για να προβλέπω τα

πάντα με ακρίβεια και να ξέρω και το timing για το πότε θα γίνει το

καθετί. Ωστόσο, είναι όντως αναπόφευκτη η αποκαθήλωση του δολαρίου, και

ισχύει το γνωστό ρητό “είναι απλά θέμα χρόνου”

Την ίδια ώρα, έλαβα χθες αυτό το σχόλιο από κάποιον αναγνώστη:

Επανερχομαι για μια ακομη φορα με αφορμη ενα αρθρο της εφημεριδας “Κεφαλαιο” στην οποια οπως γραφει “οι αναλυσεις απο τις μεγαλυτερες εταιριες εξορυξης χρυσου τοποθετουν πλεον το κοστος της εξορυξης στα 1400$ ανα ουγγια το οποιο μαλιστα ανεβαινει κατα 15% ετησιως”.Εκφραζεται μαλιστα η θεση οτι το κοστος αυτο θα φτασει τα 2000$ η ουγγια συντομα.Κυρια αιτια για αυτο ειναι η χαμηλη περιεκτικοτητα σε χρυσο που εχουν τα νεα κοιτασματα-περιπου 1γρ.στον τοννο!-αλλα και η απροθυμια της συνεχισης της κοστοβορας ερευνας για αλλα κοιτασματα.Ποσο κοντα στην αληθεια ειναι αυτο το αρθρο?Νομιζω θα αξιζε ενα αρθρο με αποκλειστικο θεμα το κοστος της εξορυξης…

Δεν είμαι βέβαια στέλεχος εταιρείας για

να ξέρω “από πρώτο χέρι” τα ακριβή νούμερα. Παρόλα αυτά, το άρθρο είναι

αρκετά κοντά στην αλήθεια κατά τη δική μου άποψη.

Εννοείται βέβαια ότι ΔΕΝ υπάρχει ένα

συγκεκριμένο κόστος εξόρυξης, κάθε κοίτασμα έχει διαφορετικό κόστος.

Παρόλα αυτά, είναι αλήθεια ότι τα νέα κοιτάσματα χρυσού είναι αυτά που

“έχουν απομείνει”, δηλαδή είναι κοιτάσματα που δεν είναι ιδιαίτερα

μεγάλα, δεν έχουν μεγάλη περιεκτικότητα σε χρυσό, είναι βαθιά, ή είναι

σε περιοχές όπου υπάρχουν πολιτικές εντάσεις, κτλ.

Αυτό προφανώς και ανεβάζει διαρκώς το

κόστος εξόρυξης, σε επίπεδα που πλέον δε συμφέρει να βγαίνει ο χρυσός

από το έδαφος. Γι’ αυτό και έχουμε ήδη δει άρθρα με κάποια πρώτα ορυχεία

να βάζουν λουκέτο. Ειδικά τα “μικρά” ορυχεία, ή/και τα ορυχεία που

λειτουργούν με μικρά περιθώρια κέρδους διότι έχουν ακριβό κόστος

εξόρυξης έχουν μεγάλο πρόβλημα.

Ακόμα και ο μεγάλες εταιρίες έχουν

πρόβλημα – και όντως ισχύει και αυτό που αναφέρει ο αναγνώστης ότι

υπάρχει “απροθυμία” για έρευνες για νέα κοιτάσματα, διότι η έρευνα αυτή

κοστίζει πολύ, και τα αποτελέσματα είναι πλέον σχετικά φτωχά, με τα νέα

κοιτάσματα να είναι κοστοβόρα και μικρά, και την ισοτιμία του χρυσού να

πέφτει. Θυμίζω πχ τις δηλώσεις

του διευθυντή της Barrick, της μεγαλύτερης εταιρίας εξόρυξης χρυσού

παγκοσμίως, που επίσης τις είχαμε ξαναδεί και παλιότερα σε προηγούμενο

άρθρο μας:

Reflecting on the recent BMO Metals & Mining conference, Don explained that, “The new CEO of Barrick…promised that after they complete their last big project, which will be done in two years—they’re not going to be developing any new mines for a long time. You never once heard that kind of statement being made at a conference from 2003 to 2012…Don further added that, “I have not seen such despair and cynicism like this before…I’ve been going to conferences for so long, and [in the past] there would be doubt expressed. But not the kind of throwing in of the towel which permeated this conference…[However], the old saying is that it’s always darkest just before the dawn.

Ίσως να φαίνεται παράδοξο που τα ορυχεία

πάνε “κατά διαόλου”, άλλωστε εμείς εδώ λέμε ότι ο χρυσός θα αποκτήσει

στο μέλλον τεράστια σημασία και θα δείξει την πραγματική αξία σε

ισοτιμίες πολύ παραπάνω από τις σημερινές, όταν το δολάριο

υπερπληθωριστεί. Πώς γίνεται λοιπόν τα ορυχεία να τα πηγαίνουν τόσο

χάλια;

Είναι απλό – τα ορυχεία είναι

επιχειρήσεις που πληρώνονται σε δολάρια για να εξορύξουν χρυσό. Το

βγάζουν από το έδαφος, και έχουν από πριν συμφωνήσει να πληρωθούν (σε

δολάρια ξαναλέω) σε μια συγκεκριμένη ισοτιμία.

Αυτή η ισοτιμία όμως τώρα πέφτει, λόγω

της κατάρρευσης του paper gold, οπότε τα κέρδη τους μειώνονται πολύ, και

συχνά μετατρέπονται από κέρδη…σε ζημιές (εξ ου και τα λουκέτα).

Κάποια στιγμή, ο χρυσός θα “λάμψει”, αλλά

μέχρι τότε τα ορυχεία θα υποφέρουν, πέρα από λίγα ορυχεία που έχουν

πλούσια κοιτάσματα που είναι εύκολα στην εξόρυξη, ή/και μερικές μεγάλες

εταιρίες του χώρου, που έχουν πολλά λεφτά και μπορούν να αντέξουν

κάποιες απώλειες για ένα “σχετικά μικρό” χρονικό διάστημα λίγων ετών.

Η μεγαλύτερη ειρωνεία βέβαια για τα

ορυχεία είναι ότι ακόμα και όταν ο χρυσός κρασάρει και μετά πάρει μια

νέα ισοτιμία απαλλαγμένος από τον Paper gold, και πάλι θα έχουν

πρόβλημα:

Ο χρυσός θα είναι τότε τεράστιας

στρατηγικής και οικονομικής σημασίας για ένα κράτος, οπότε τα κράτη θα

προσπαθήσουν να κρατικοποιήσουν τα ορυχεία τους, ή έστω να τα

φορολογήσουν πολύ άγρια. Και το πιθανότερο είναι να έχουν στο πλευρό

τους και μεγάλη μερίδα των λαών, που θα βλέπουν με σχετικό καλό μάτι τη

μεγάλη φορολόγηση/κρατικοποίηση των κοιτασμάτων χρυσού (διότι “εμείς

πεινάμε, οπότε γιατί να αφήνουμε σε κάποιον ιδιώτη επενδυτή τα

κοιτάσματα χρυσού μας που πλέον αξίζουν πάρα πολύ; Καλύτερα δεν είναι να

μπαίνουν αυτά τα έσοδα στα κρατικά ταμεία;”).

Δείτε εδώ ένα πρόσφατο άρθρο του Economist, που περιγράφει την “αγωνία” των “καημένων” των ορυχείων για το ενδεχόμενο αυξημένης φορολόγησης τους (στις ΗΠΑ ήδη σχεδιάζεται τέτοιος νόμος, τόσο από τους Δημοκράτες, όσο και από τους Ρεπουμπλικάνους):

Nevada’s constitution enshrines a tax on the net proceeds (ie, after operating expenses) of mineral sales. Since 1989 it has been capped at 5%. Several Republican legislators have called for the cap to be removed, and for the rate to be doubled. Democrats want to raise the payroll tax and to apply a uniquely high rate to mining. Any or all of these proposals may be put before voters in 2014. “The target is on our back,” says Tim Crowley of the Nevada Mining Association.

Επίσης, δείτε εδώ ένα πρόσφατο άρθρο του

Forbes, που ασχολείται με την παραίτηση ενός “φημισμένου” διευθυντή ενός

hedge fund, που είχε επενδύσει σε ορυχεία, αλλά προφανώς έπεσε έξω,και

τώρα καταγράφει μεγάλες απώλειες. Η είδηση αυτή εμάς δεν μας ενδιαφέρει

και τόσο πολύ (άντε γεια στον καπιταλιστή αυτόν), αλλά την βάζω διότι

στο άρθρο του Forbes καταγράφονται αναλυτικές οι επιδόσεις των εταιριών

εξόρυξης, που βλέπουν τις μετοχές τους στα χρηματιστήρια να

καταποντίζονται:

A contrarian investor, Vinik resurrected his career as a successful hedge fund manager, getting fabulously rich and even buying hockey’s Tampa Bay Lightning. His hedge funds’ performance during the financial crisis was superb.

His recent investment performance, however, has been weak and in the last few months his big bet on gold mining companies has gone against him. Perhaps his biggest single position was in the Market Vectors Gold Miner ETF, which has fallen by 37% in 2013. He also had reported big positions in specific gold mining companies ranging from Barrick Gold (down 45% in 2013), to NovaGold (down 50% in 2013) to AngloGold Ashanti (down 39% in 2013).

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου